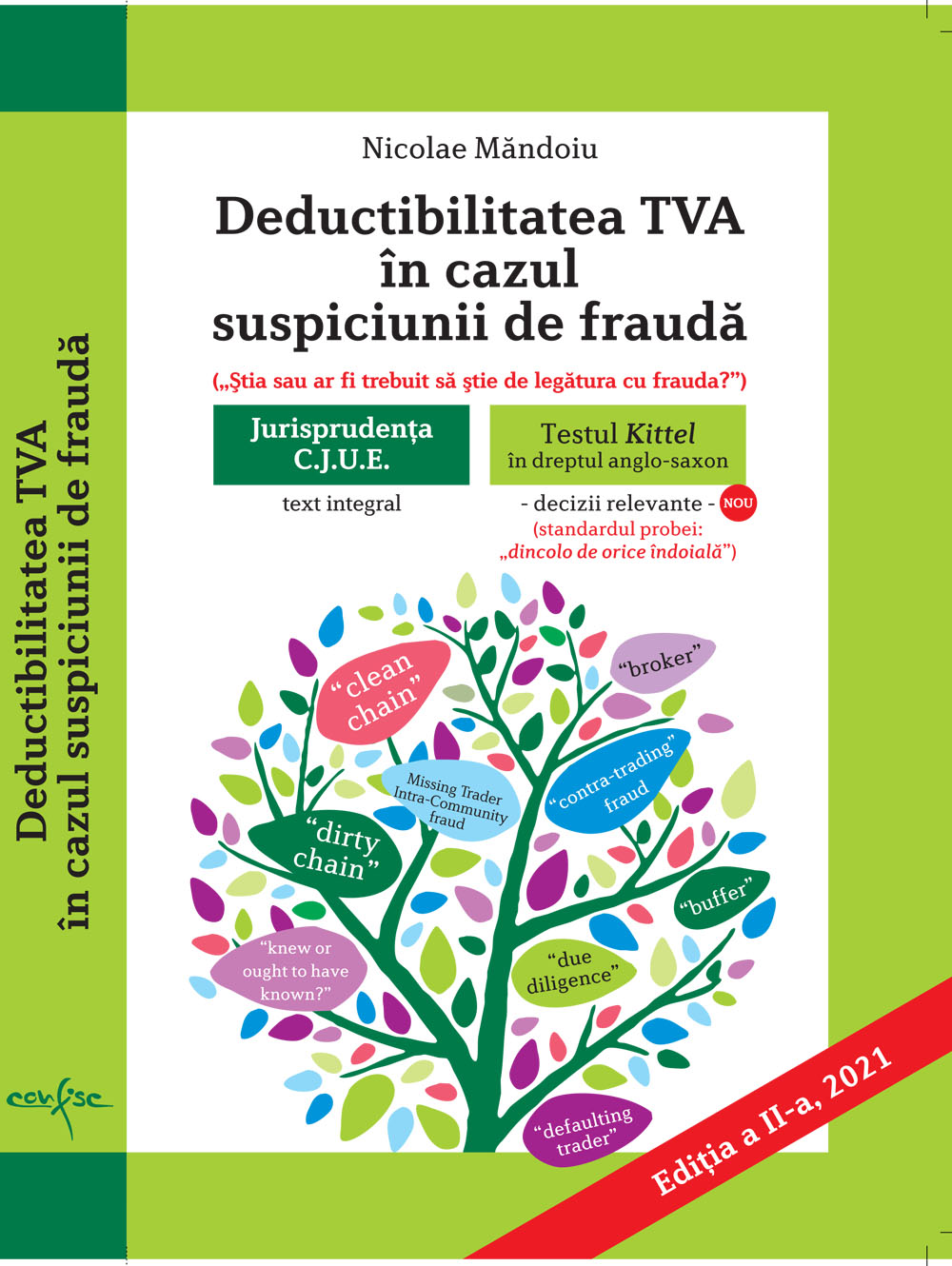

Deductibilitatea TVA în cazul suspiciunii de frauda

55,00 lei

Deductibilitatea TVA in cazul suspiciunii de frauda

Interpretarea Jurisprudentei CJUE

Intr-un climat economic în care fraudarea TVA a devenit o problemă acută, este vital ca profesioniștii din domeniul fiscal să cunoasca toate instrumentele necesare pentru a naviga cu înțelepciune și prudență în această zonă tumultuoasă privind Deductibilitatea TVA. Aceasta lucrare, vine să răspundă unei nevoi critice, servind ca un ghid de referință în domeniu.

Acest instrument digital își propune să explice împlicațiile și aplicabilitatea deciziilor CJUE în contextul deductibilității TVA în România, punând un accent special pe cazurile Axel și Kittel, care au stabilit un precedent important în jurisprudența europeană. Recunoașterea și înțelegerea standardului probei din dreptul anglo-saxon reprezinta un o resursa valoroasa. Decizia din cazul Mobilx Ltd vine să întărească acest principiu, oferind astfel o îndrumare clară despre cum ar trebui interpretat și aplicat standardul probei în contextul specific al legislației fiscale din România.

Deductibilitatea TVA daca exista suspiciunea de frauda (stia sau ar fi trebui sa stie): un teritoriu minat

Subiectul se dovedește a fi un teren minat, în care participanții la tranzacții trebuie să fie extrem de conștienți și precauți. Este un domeniu în care principiul „știa sau ar fi trebuit să știe” se aplică în mod riguros, și este subiectul unei interpretări extinse în cadrul CJUE. Alte cauze, precum Umad Butt și Olympia Technology Limited, vin să adauge noi straturi de complexitate și nuanță. Ele servesc drept studii de caz, care ilustrează aplicarea practică a principiilor stabilite în cazurile Kittel și Mobilx Ltd.

Explorând deciziile CJUE relevante, utilizatorii vor fi inarmati cu cunoștințele necesare pentru a evalua și aplica corect normele privind „Dedutibilitatea TVA daca exista suspiciunea de frauda”. Lucrarea pune accent pe interpretările și aplicările de către instanțele judecătorești, oferind un context bogat pentru înțelegerea nu doar a principiilor legale, ci și a ramificațiilor lor practice în cadrul fiscal românesc.

Prin explorarea profundă a acestor cazuri semnificative, lucrarea oferă o privire analitică detaliată asupra modului în care tema respectiva a evoluat în timp.

În concluzie, „Dedutibilitatea TVA în cazul suspiciunii de frauda” reprezintă o resursă vitală pentru oricine își dorește să aprofundeze cu succes acest domeniu complex. Prin combinarea analizei profunde a jurisprudenței cu sfaturi pragmatice și fiabile, produsul nostru este conceput sa ofere o abordare echilibrată și informată, ajutând profesioniștii să se adapteze și să reușească într-un mediu fiscal dinamic și adesea provocator.

Disponibil comanda